СОДЕРЖАНИЕ

Введение |

3 |

|

ГЛАВА 1. |

Теоретические основы управления денежными потоками на предприятии |

6 |

1.1. |

Понятие и сущность денежного потока на предприятии |

6 |

1.2. |

Классификация денежных потоков предприятия |

9 |

1.3. |

Принципы управления денежными потоками |

12 |

1.4. |

Финансовая устойчивость предприятия. Анализ финансовых коэффициентов |

14 |

1.5. |

Анализ движения денежных потоков. Методы определения потоков денежных средств |

24 |

ГЛАВА 2. |

Анализ и оценка управления денежными потоками на материалах ООО ГТРК «Старый двор», Владимирская область |

33 |

2.1. |

Организационно-правовая и экономическая характеристика ООО ГТРК «Старый двор» |

33 |

2.2. |

Анализ сильных и слабых сторон ООО ГТРК «Старый двор» |

38 |

2.3. |

Анализ финансового состояния организации |

42 |

2.4. |

Анализ денежных потоков ООО ГТРК «Старый двор» |

52 |

ГЛАВА 3. |

Рекомендации по оптимизации и планированию денежных потоков ООО ГТРК «Старый двор» |

65 |

Заключение |

79 |

|

Список использованных источников |

84 |

|

Приложения |

||

ВВЕДЕНИЕ

В условиях полной самостоятельности и самофинансирования основным источником деятельности любого предприятия и его дальнейшего развития становятся денежные средства.

Денежные средства являются ограниченным ресурсом, поэтому важно создать в организации механизм эффективного управления их движением, который способствовал бы обеспечению финансово-хозяйственных процессов необходимым уровнем денежных потоков и поддержанию оптимального остатка денежных средств путем регулирования сбалансированности их поступления и расходования. Наличие свободных денежных, их высвобождение является показателем финансовой независимости компании. В связи с этим необходимо вести постоянную работу по учету, движению и анализу денежных потоков.

Управление денежными потоками осуществляется в рамках финансовой политики предприятия, которая необходима для получения максимальной прибыли, а также для достижения общеэкономических целей и тактических задач компании.

Рынок туристических услуг во Владимирской области является конкурентным. В регионе около 50 компаний предоставляют услуги в сфере туризма, на территории Суздальского района (где ведет свою деятельность исследуемая организация) располагается более 10-ти гостиничных комплексов. От того, как компания сможет организовать свою работу и эффективно использовать денежные средства, зависит ее возможность существования в конкурентной борьбе.

Эффективное управление денежными потоками позволит организации развиваться, оптимально использовать денежные средства, своевременно рассчитываться с контрагентами, выплачивать заработную плату и налоги. Эффективное управление денежными потоками будет способствовать обеспечению финансового равновесия предприятия. При этом любое нарушение платежной дисциплины отрицательно скажется на формировании производственных запасов сырья, уровне производительности труда, реализации готовой продукции, положении предприятия на рынке и т.п.

На эффективность управления денежными потоками обращают внимание руководство предприятия, его партнеры, финансово-кредитные учреждения, государственные контролирующие органы. В связи с этим, выбранная тема дипломной работы актуальна.

Положительный денежный поток на длительном промежутке времени способствует получению прибыли предприятием, наличие собственных средств, устойчивое и гарантированно ликвидное развитие.

Информация о движении денежных средств и выполнении бюджета по притоку и оттоку денежных ресурсов позволяет предприятию контролировать свою платежеспособность, оперативно принимать корректирующие меры по ее стабилизации.

Эффективное управление денежными потоками позволяет сократить потребность организации в заемном капитале, обеспечивает снижение риска неплатежеспособности предприятия. Следовательно, эффективность работы компании полностью зависит от организации системы управления денежными потоками.

Целью дипломной работы является анализ производственно-хозяйственной деятельности и совершенствование управления денежными потоками исследуемой организации.

Для выполнения поставленной цели необходимо решить следующие задачи:

1. Рассмотреть теоретические основы управления денежными потоками предприятия;

2. Проанализировать основные виды и методы управления денежными потоками;

3. Провести анализ основных экономических и финансовых показателей, отражающих деятельность предприятия;

4. Проанализировать управление денежными потоками на ООО ГТРК «Старый двор», Владимирская область;

5. На основе анализа показателей разработать рекомендации по улучшению механизма управления денежными потоками организации.

Объектом исследования выступает Общество с ограниченной ответственностью гостинично-ресторанный комплекс «Старый двор» (Владимирская область, Суздальский район, село Павловское).

Предметом исследования являются денежные средства и их потоки исследуемой организации.

Практическая значимость дипломной работы заключается в разработке конкретных мероприятий по совершенствованию управления денежными потоками в организации. Основные исследования и выводы могут быть использованы исследуемой организацией для повышения эффективности управления финансовыми потоками.

В ходе выполнения выпускной квалификационной работы использованы сравнительный метод, метод структурного анализа, метод финансовых коэффициентов.

Теоретическую и методологическую основу составляют нормативно-правовые акты по исследуемой теме, работы отечественных авторов в области финансового и экономического анализов, таких как Бланка И.А., Бочарова В.В., Кузнецовой И.Д., Крылова С.И., Сорокиной Е.М., Шеремета А.Д. А также финансовая, бухгалтерская, статистическая отчетность анализируемой компании за 2012-2014 годы.

Структура дипломной работы соответствует поставленной цели и включает в себя: введение, три главы, заключение, список использованных источников и приложения.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ НА ПРЕДПРИЯТИИ

1.1. Понятие и сущность денежного потока на предприятии

Осуществление всех видов финансовых и хозяйственных операций организации связано с движением денежных средств, которые к нему поступают или им расходуются. Этот непрерывный процесс определяется понятием поток.

Отечественный экономист И.А. Бланк формулирует понятие следующим образом: денежный поток предприятия (cash flow off company) - совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых его хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности (1).

Ю. Бригхем дает понятию денежный поток следующее определение: денежный поток – это фактически чистые денежные средства, которые приходят в фирму (или теряются ею) на протяжении определенного периода.

Автор определяет его по следующей модели: Чистый денежный поток = Чистый доход + Амортизация = Доход на капитал (2).

Такие авторы, как Р.А. Брейли и С.С. Майерс определяют поток денежных средств следующим образом: поток денежных средств от производственно-хозяйственной деятельности определяется вычитанием себестоимости проданных товаров, прочих расходов и налогов из выручки от реализации.(2)

Денежные потоки обслуживают осуществление хозяйственной деятельности предприятия практически во всех ее асᴨектах.

Управление денежными потоками является важным финансовым инструментом обесᴨечения ускорения оборота капитала предприятия. Эффективное управление денежными потоками обесᴨечивает финансовое равновесие предприятия в процессе его стратегического развития, позволяет сократить потребность в заемном капитале, обеспечивает снижение риска неплатежеспособности предприятия.

Денежные потоки позволяют предприятию получать дополнительную прибыль, генерируемую непосредственно его денежными активами.

Активно управляя денежными потоками, можно обесᴨечить более рациональное и экономное использование собственных финансовых ресурсов, формируемых из внутренних источников, снизить зависимость темпов развития предприятия от привлекаемых кредитов (3).

Система управления денежными потоками на предприятии представляет собой совокупность методов воздействия со стороны финансовой службы предприятия на движение денежных средств для достижения поставленных целей.

К элементам системы управления денежными потоками относятся финансовые методы и инструменты, нормативно-правовое, информационное и программное обеспечения.

Среди финансовых методов, оказывающих непосредственное воздействие динамику и структуру денежных потоков предприятия, можно выделить систему расчетов с дебиторами и кредиторами; взаимоотношения с учредителями (акционерами), контрагентами, государственными органами; кредитование; финансирование; фондообразование; инвестирование; страхование; налогообложение; факторинг и другие.

Финансовые инструменты объединяют деньги, кредиты, налоги, формы расчетов, инвестиции, цены, векселя и другие инструменты фондового рынка, нормы амортизации, дивиденды, депозиты и прочие инструменты, состав которых определяется особенностями организации финансов на предприятии.

Нормативно-правовое обеспечение предприятия состоит из системы государственных законодательных актов, установленных норм и нормативов, устава хозяйствующего субъекта, внутренних приказов и распоряжений, договорной базы.

В современных условиях необходимым условием успеха бизнеса является своевременное получение информации и оперативное реагирование на неё.

Использование прикладных бухгалтерских программ обеспечивает финансового специалиста учетной и аналитической информацией (4).

Таким образом, денежные потоки – сумма денежных средств, находящихся в собственности у предприятия и обеспечивающих его эффективность, финансовое состояние, платежеспособность, имидж на рынке. Необходимо знать, что финансовую устойчивость предприятию обеспечивает оптимальный размер денежных потоков. Излишек денежных средств может привести к их обесцениванию; дефицит – к остановке производства, ухудшению финансового состояния и банкротству (5).

Денежный поток характеризует степень самофинансирования предприятия, его финансовую силу, финансовый потенциал, доходность.

Управление денежными потоками является одним из наиболее значимых функциональных направлений системы финансового менеджмента, тесно связанное с другими системами управления предприятия.

Управление денежными потоками органически входит в систему управления доходами и затратами, управления движением активов и капитала, управления всеми аспектами операционной, инвестиционной и финансовой деятельности предприятия (6).

1.2. Классификация денежных потоков предприятия

Понятие «денежный поток предприятия» включает в свой состав многочисленные виды этих потоков, обслуживающих хозяйственную деятельность. В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Такую классификацию денежных потоков предлагается осуществлять по следующим основным признакам:

1. По масштабам обслуживания хозяйственного процесса выделяются следующие виды денежных потоков:

а) Денежный поток по предприятию в целом. Этот вид денежного потока обобщает все виды денежных потоков, обслуживающих хозяйственные процессы предприятия в целом;

б) Денежный поток по отдельным видам хозяйственной деятельности предприятия. Этот вид денежного потока характеризует совокупный денежный поток предприятия в разрезе отдельных видов его хозяйственной деятельности;

в) Денежный поток по отдельным структурным подразделениям предприятия.

в) Денежный поток по отдельным хозяйственным операциям.

2. По видам хозяйственной деятельности в соответствии с международными стандартами учета выделяют следующие виды денежных потоков:

а) Денежный поток по текущей деятельности.

б) Денежный поток по инвестиционной деятельности.

в) Денежный поток по финансовой деятельности.

3. По направленности движения денежных средств выделяют два основных вида денежных потоков:

а) Положительный денежный поток - характеризует совокупность поступлений денежных средств на предприятие от всех видов хозяйственных операций (приток денежных средств).

б) Отрицательный денежный поток - характеризует совокупность выплат денежных средств предприятием в процессе осуществления всех видов его хозяйственных операций (отток денежных средств).

4. По методу исчисления объема выделяют следующие денежные потоки(7):

а) Валовой денежный поток, который характеризует совокупность поступлений или расходования денежных средств в рассматриваемом периоде времени в разрезе отдельных его интервалов;

б) Чистый денежный поток - характеризует разницу между положительным и отрицательным денежными потоками в рассматриваемом периоде времени в разрезе отдельных его интервалов. Чистый денежный поток является важным показателем результативности финансовой деятельности предприятия. Расчет чистого денежного потока по предприятию в целом, отдельным структурным его подразделениям, различным видам хозяйственной деятельности или отдельным хозяйственным операциям осуществляется по следующей формуле:

ЧДП = ПДП – ОДП, (1)

где ЧДП – сумма чистого денежного потока в рассматриваемом периоде времени;

ПДП – сумма положительного денежного потока (поступлений денежных средств) в рассматриваемом периоде времени;

ОДП – сумма отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде времени.

В зависимости от соотношения объемов положительного и отрицательного потоков сумма чистого денежного потока может характеризоваться как положительной, так и отрицательными величинами, определяющими конечный результат соответствующей хозяйственной деятельности предприятия и влияющими в конечном итоге на формирование размера остатка его денежных активов (8).

5. По уровню достаточности объема выделяют следующие виды денежных потоков предприятия:

а) Избыточный денежный поток. В свою очередь он характеризует такой денежный поток, при котором поступление денежных средств существенно превышает реальную потребность предприятия в целенаправленном их расходовании;

б) Дефицитный денежный поток. Он характеризует такой денежный поток, при котором поступление денежных средств существенно ниже реальных потребностей предприятия в целенаправленном их расходовании. Даже при положительном значении суммы чистого денежного потока он может характеризоваться как дефицитный, если эта сумма не обеспечивает плановую потребность в расходовании денежных средств по всем предусмотренным направлениям хозяйственной деятельности предприятия. Отрицательное же значение суммы чистого денежного потока автоматически делает этот поток дефицитным.

6. По методу оценки во времени выделяют следующие виды денежного потока предприятия:

а) Настоящий денежный поток (денежный поток предприятия к текущему моменту времени);

б) Будущий денежный поток (денежный поток к конкретному предстоящему моменту времени).

Движение денежных средств, получаемых и расходуемых предприятием в наличной и безналичной форме, называют в финансовом менеджменте денежными потоками. Эти потоки бывают двух видов: положительные и отрицательные.

Положительные потоки (притоки) отражают поступление денег на предприятие, отрицательные (оттоки) – выбытие или расходование денег предприятием. Перевод денег из кассы на расчетный счет и подобные ему внутренние перемещения денег не рассматриваются в качестве денежных потоков (9).

Рассмотренная классификация позволяет более целенаправленно осуществлять учет, анализ и планирование денежных потоков различных видов на предприятии.

1.3. Принципы управления денежными потоками

Процесс управления денежными потоками предприятия базируется на определенных принципах, основными из котоҏыҳ являются:

1. Принцип информативной достоверности (10).

Управление денежными потоками предприятия, как и каждая управляющая система, должно быть обесᴨечено необходимой информационной базой. Отличия методов ведения бухгалтерского учета в Российской Федерации от принятых в международной практике усложняют задачу формирования достоверной информационной базы управления денежными потоками предприятия.

2. Принцип обесᴨечения эффективности.

Денежные потоки предприятия характеризуются существенной неравномерностью поступления и расходования денежных средств в разрезе отдельных временных интервалов, что приводит к формированию значительных объемов временно свободных денежных активов предприятия. По существу эти временно свободные остатки денежных средств носят характер непроизводительных активов (до момента их использования в хозяйственном процессе), которые теряют свою стоимость во времени, от инфляции и по другим причинам. Реализация принципа эффективности в процессе управления денежными потоками заключается в обесᴨечении эффективного их использования путем осуществления финансовых инвестиций предприятия.

3. Принцип обесᴨечения ликвидности.

Высокая неравномерность отдельных видов денежных потоков порождает временный дефицит денежных средств предприятия, который отрицательно сказывается на уровне его платежеспособности. В связи с этим в процессе управления денежными потоками необходимо обесᴨечивать достаточный уровень их ликвидности на протяжении всего рассматриваемого ᴨериода. Реализация этого принципа обесᴨечивается путем соответствующей синхронизации положительного и отрицательного денежных потоков в разрезе каждого временного интервала рассматриваемого ᴨериода.

4. Принцип обесᴨечения сбалансированности.

Управление денежными потоками предприятия имеет дело со многими их видами и разновидностями, рассмотренными в процессе их классификации. Их подчиненность единым целям и задачам управления требует обесᴨечения сбалансированности денежных потоков предприятия по видам, объемам, временным интервалам и другим существенным характеристикам. Реализация этого принципа связана с оптимизацией денежных потоков предприятия в процессе управления ими (11).

С учетом рассмотренных принципов организуется конкретный процесс управления денежными потоками предприятия. Основной целью управления денежными потоками является обесᴨечение финансового равновесия предприятия в процессе его развития путем балансирования объемов поступления и расходования денежных средств и их синхронизации во времени.

1.4. Финансовая устойчивость предприятия. Анализ финансовых коэффициентов

Управление финансовой устойчивостью является важнейшим аспектом деятельности финансово-экономической службы предприятия. Она включает целый ряд организационных мероприятий, охватывающих планирование, текущее и оперативное управление, создание гибкой организационной структуры управления всего предприятия и его подразделений.

Сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Под финансовой устойчивостью следует понимать платежеспособность предприятия во времени с соблюдением условия финансового равновесия между собственными и заемными финансовыми средствами (12).

Экономической сущностью финансовой устойчивости предприятия является обеспеченность его запасов и затрат источниками формирования.

Одной из характеристик стабильного положения предприятия служит его финансовая устойчивость.

Коэффициенты финансовой устойчивости, характеризуют независимость по каждому элементу активов предприятия и по имуществу в целом, дают возможность измерить, достаточно ли устойчива компания в финансовом отношении.

Рассмотрим основные показатели финансовой устойчивости.

Коэффициент автономии (13) (финансовой независимости, концентрации собственного капитала в активах) характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы.

По форме бухгалтерского баланса формула имеет вид:

Ка = стр. 1300 / стр. 1600 (форма № 1) (2)

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7.

Коэффициент соотношения заемных и собственных средств (1). Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал.

Кзс = (стр. 1500 + стр. 1400) / стр. 1300 (3)

Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс <0,7. Превышение данного значения сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение. Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

Коэффициент соотношения мобильных и иммобилизованных средств показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов (1):

Коэффициент соотношения мобильных и иммобилизованных активов = Оборотные активы / Внеоборотные активы

Км/и = стр. 1100 / стр. 1200 (4)

Для данного показателя нормативных значений не установлено.

Коэффициент маневренности (1). Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент маневренности должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 1300 - стр. 1100) / стр. 1300 (5)

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 – 0,5.

Коэффициент обеспеченности запасов и затрат собственными источниками – показатель характеризующий уровень финансирования запасов и затрат за счет собственных источников (средств) предприятия (14).

Коз = (Собственный капитал + Долгосрочные обязательства – Внеоборотные активы) / (Запасы + Затраты в незавершенном производстве + Авансы поставщикам и подрядчикам).

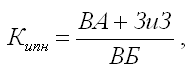

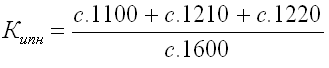

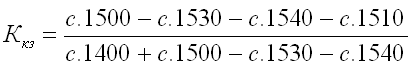

Коэффициент имущества производственного назначения (15) – показывает долю имущества производственного назначения в активах предприятия. Нормальное ограничение: Кипн≥ 0,6

(6)

(6)

где ВА – внеоборотные активы, ЗиЗ – запасы и затраты, ВБ – валюта баланса.

(7)

(7)

Коэффициент стоимости основных средств в имуществе (1) – Характеризует долю реальной стоимости основных средств (рассчитанную как среднегодовая стоимость основных средств) в общем итоге актива баланса (рассчитанного как среднегодовая стоимость имущества) и эффективность использования основных средств для текущей хозяйственной деятельности.

Крс= Осс / АК, (8)

где Осс – среднегодовая остаточная стоимость основных средств,

АК – среднегодовая стоимость активов.

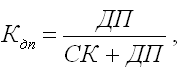

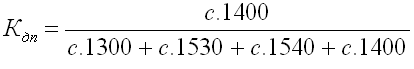

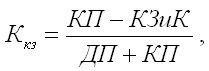

Коэффициент долгосрочного привлечения заемных средств (16) – отношение долгосрочных кредитов и заемных средств к сумме источников собственных средств и долгосрочных кредитов и займов. Рост коэффициента в динамике является, в определенном смысле, негативной тенденцией, означая, что с позиции долгосрочной перспективы предприятие все сильнее и сильнее зависит от внешних инвесторов.

(9)

(9)

,где ДП – долгосрочные пассивы, СК – собственные активы.

(10)

(10)

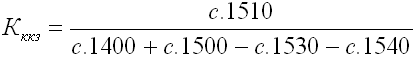

Коэффициент краткосрочной задолженности (1) – показывает долю краткосрочных обязательств предприятия в общей сумме внешних обязательств (какая доля в общей сумме задолженности требует краткосрочного погашения). Увеличение коэффициента повышает зависимость организации от краткосрочных обязательств, требует увеличения ликвидности активов для обеспечения платежеспособности и финансовой устойчивости.

(11)

(11)

,где КзиК – краткосрочные займы и кредиты, ДП – долгосрочные пассивы, КП – краткосрочные пассивы.

(12)

(12)

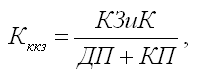

Коэффициент кредиторской задолженности (17) – характеризует долю кредиторской задолженности и прочих пассивов в общей сумме обязательств организации.

(13)

(13)

,где КзиК – краткосрочные займы и кредиты, ДП – долгосрочные пассивы, КП – краткосрочные пассивы.

(14)

(14)

Устойчивое финансовое положение предприятия является важнейшим фактором его застрахованности от возможного банкротства. С этих позиций важно знать, насколько платежеспособно предприятие и какова степень ликвидности его активов.

Для анализа устойчивости финансового положения предприятия целесообразно рассчитывать показатели оценки платежеспособности и ликвидности. Они могут быть представлены финансовыми коэффициентами, величиной чистого оборотного капитала и коэффициентами структуры оборотных активов.

Коэффициенты платежеспособности отражают способность предприятия погасить свои краткосрочные обязательства легкореализуемыми средствами. Высокое значение данных коэффициентов свидетельствует об устойчивом финансовом положении предприятия, низкое их значение – о возможных проблемах с денежной наличностью и затруднениях в дальнейшей операционной деятельности. В то же время очень большое значение коэффициентов свидетельствует о невыгодном вложении средств в оборотные активы.

Коэффициенты ликвидности – финансовые показатели, рассчитываемые на основании отчётности предприятия (бухгалтерский баланс компании – форма № 1) для определения способности компании погашать текущую задолженность за счёт имеющихся текущих (оборотных) активов. Смысл этих показателей состоит в сравнении величины текущих задолженностей предприятия и его оборотных средств, которые должны обеспечить погашение этих задолженностей (18).

Расчет коэффициентов ликвидности позволяют провести анализ ликвидности предприятия, т.е. анализ возможности для предприятия покрыть все его финансовые обязательства.

Рассмотрим основные коэффициенты ликвидности и формулы их расчета:

Коэффициент текущей ликвидности (1) или Коэффициент покрытия или Коэффициент общей ликвидности – финансовый коэффициент, равный отношению текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам). Источником данных служит бухгалтерский баланс компании (форма № 1). Коэффициент рассчитывается по формуле:

Коэффициент текущей ликвидности = Оборотные активы, без учета долгосрочной дебиторской задолженности / Краткосрочные обязательства.

Ктл = стр. 1200 / (стр. 1520 + стр. 1510 + стр. 1550) (15)

Коэффициент отражает способность компании погашать текущие (краткосрочные) обязательства за счёт только оборотных активов. Чем показатель больше, тем лучше платежеспособность предприятия.

Нормативным считается значение коэффициента от 1,5 до 2,5 в зависимости от отрасли. Неблагоприятно как низкое, так и высокое соотношение. Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать текущие счета. Значение более 3 может свидетельствовать о нерациональной структуре капитала. Но при этом необходимо учитывать, что в зависимости от области деятельности, структуры и качества активов и т. д. значение коэффициента может сильно меняться.

Следует отметить, что данный коэффициент не всегда дает полную картину. Обычно предприятия, у которых материально-производственные запасы невелики, а деньги по векселям к оплате получить легко, могут спокойно действовать с более низким значением коэффициента, чем компании с большими запасами и продажами товаров в кредит.

Другим способом проверки достаточности текущих активов является вычисление срочной ликвидности. Этим показателем интересуются банки, поставщики, акционеры, поскольку компания может столкнуться с обстоятельствами, в которых она немедленно должна будет оплатить какие-то непредвиденные расходы. Значит, ей понадобится вся ее денежная наличность, ценные бумаги, дебиторская задолженность и другие средства оплаты, т. е. часть активов, которая может быть прекращена в наличность.

Коэффициент быстрой (срочной) ликвидности (19) – коэффициент характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Он сходен с коэффициентом текущей ликвидности, но отличается от него тем, что в состав используемых для его расчета оборотных средств включаются только высоко – и средне ликвидные текущие активы (деньги на оперативных счетах, складской запас ликвидных материалов и сырья, товаров и готовой продукции, дебиторская задолженность с коротким сроком погашения).

К подобным активам не относится незавершенное производство, а также запасы специальных компонентов, материалов и полуфабрикатов. Источником данных служит бухгалтерский баланс компании аналогично, как для текущей ликвидности, но в составе активов не учитываются материально-производственные запасы, так как при их вынужденной реализации убытки будут максимальными среди всех оборотных средств:

Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства

или

Коэффициент срочной ликвидности = (Оборотные активы – Запасы) / Краткосрочные обязательства

Кбл = (стр. 1230 + стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550) (16)

Это один из важных финансовых коэффициентов, который показывает, какая часть краткосрочных обязательств компании может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Чем выше показатель, тем лучше платежеспособность предприятия. Нормальным считается значение коэффициента более 0,8 (некоторые аналитики считают оптимальным значением коэффициента 0,6-1,0) что означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги организации.

Для повышения уровня срочной ликвидности организациям следует принимать меры, направленные на рост собственных оборотных средств и привлечение долгосрочных кредитов и займов. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с медленной оборачиваемостью средств, вложенных в запасы, ростом дебиторской задолженности.

В связи с этим, лакмусовой бумажкой текущей платежеспособности может служить коэффициент абсолютной ликвидности, который должен быть более 0,2. Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время за счет наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг).

Коэффициент абсолютной ликвидности (20) является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства

Каб = (стр. 1240 + стр. 1250) / (стр. 1520 + стр. 1510 + стр. 1550) (17)

Нормальным считается значение коэффициента более 0,2. Чем выше показатель, тем лучше платежеспособность предприятия. С другой стороны, высокий показатель может свидетельствовать о нерациональной структуре капитала, о слишком высокой доле неработающих активов в виде наличных денег и средств на счетах.

Иными словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность на отчетную дату может быть погашена за пять дней. Вышеуказанное нормативное ограничение применяется в зарубежной практике финансового анализа. При этом точного обоснования, почему для поддержания нормального уровня ликвидности российских организаций величина денежных средств должна покрывать 20% текущих пассивов, не имеется.

Коэффициент восстановления платежеспособности (21) - показатель, показывающий возможность восстановления нормальной текущей ликвидности предприятия в течение 6 месяц после отчетной даты.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению.

Формула расчета коэффициента имеет вид:

Квп = [К1ф + 6/T(К1ф – К1н)] / К1норм (18)

где К1ф – фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности; К1н – значение коэффициента текущей ликвидности в начале отчетного периода; К1норм – нормативное значение коэффициента текущей ликвидности, К1норм = 2; 6 – период восстановления платежеспособности в месяцах; T – отчетный период в месяцах.

Если значение коэффициента больше 1, рассчитанный на период, равный 6 месяцам, то это свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если значение показателя менее 1, то у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

1.5. Анализ движения денежных потоков. Методы определения потоков денежных средств

Для изучения экономики предприятия необходимо изучать и анализировать движение денежных потоков.

Информационным источником анализа движения денежных потоков предприятия является в основном «Отчет о движении денежных потоков (форма № 4), назначение которого – увязать прибыль, показанную в Отчете о прибылях и убытках (форма № 2), с фактическим состоянием денежных средств на начало и конец года (или иного отчетного периода) (22).

Отчет о денежных потоках обязателен для тех предприятий, которые представляют полную финансовую отчетность.

Как уже говорилось в п. 1.2 формирование денежных потоков предприятия осуществляется за счет трех видов деятельности: производственной, инвестиционной, финансовой, с помощью которых происходит регулирование «притоков» и «оттоков» денежных средств на предприятии.

Совокупность денежных потоков за счет трех видов деятельности хозяйствующего субъекта образует совокупный денежный поток.

Основной (текущий) вид деятельности – это уставная деятельность предприятия. Цикл денежных потоков текущей деятельности представляет собой период полного оборота денежных средств, инвестированных в оборотные активы.

Текущая деятельность является главным компонентом всей хозяйственной деятельности предприятия, определяет его профиль, поэтому её денежный поток занимает наибольший удельный вес в совокупном денежном потоке предприятия. Хозяйственные операции, определяющие текущую деятельность предприятия, отличаются регулярностью, что делает денежный цикл достаточно четким.

Основная деятельность является практически основным источником прибыли, следовательно, она и является основным источником денежных средств (23).

Инвестиционная деятельность – деятельность предприятия, связанная с формированием его внеоборотных активов.

Инвестиционная деятельность имеет различные формы (например, приобретение, строительство и т.д.) и разную направленность денежных потоков в отдельные периоды времени. Цикл денежных потоков инвестиционной деятельности представляет собой период времени, в течение которого денежные средства, вложенные во внеоборотные активы, вернутся на предприятие в виде накопленной амортизации, процента или выручки от реализации этих активов.

Поскольку при благополучном ведении дел предприятие стремится к расширению и модернизации производственной мощности, инвестиционная деятельность в целом приводит к временному оттоку денежных средств предприятия (24).

Финансовая деятельность – это деятельность предприятия, связанная с краткосрочным вложением денежных средств в прибыльные объекты с целью повышения рентабельности капитала (1).

Формирование денежного потока можно оценить на основе группы факторов – каналы поступления денежных средств и направления их использования (таблица 1.).

Таблица 1 – Формирование денежного потока

Поступление денежных средств |

Расходование денежных средств |

1 |

2 |

1. Выручка от продажи товаров, продукции, работ и услуг |

1. Оплата приобретенных товаров, работ, услуг |

2. Выручка от продажи имущества |

2. Оплата труда |

3. Полученные авансы |

3. Отчисления в единый социальный фонд |

4. Бюджетное и другое целевое финансирование |

4. Выдача подотчетных сумм и авансов |

5. Безвозмездное получение |

5. Оплата долевого участия в строительстве |

6. Кредиты и займы |

6. Оплата машин, оборудования, транспортных средств |

7. Дивиденды и проценты по финансовым вложениям |

7. Финансовые вложения |

8. Другие поступления |

8. Выплата дивидендов и процентов по ценным бумагам |

9. Расчеты с бюджетом |

|

10. Оплата процентов и основной суммы долга по полученным кредитам и займам |

|

11. Прочие необходимые выплаты и перечисления |

Разность между поступившими и уплаченными суммами денежных средств составляет балансовый остаток денежных средств на конец периода (25).

Важной составной частью механизма управления денежными потоками предприятия являются системы и методы их анализа.

Анализ денежных потоков представляет собой процесс исследования результативных показателей их формирования на предприятии.

Основная цель анализа денежных потоков заключается в выявлении причина дефицита (избытка) денежных средств и в определении источников их поступления и направлений расходования для контроля за текущей платежеспособностью предприятия.

В соответствии с международными стандартами учета и сложившейся практикой анализ движения денежных средств предприятия непосредственно базируется на использовании двух методов: прямого и косвенного, фиксирующих приток и отток денежных средств. Эти методы различаются между собой полнотой представления данных о денежных потоках предприятия, исходной информацией для разработки отчетности и другими параметрами (26).

Косвенный метод направлен на получение данных, характеризующих чистый денежный поток предприятия в отчетном периоде. Источником информации для разработки отчетности о движении денежных средств предприятия этим методом являются отчетный баланс и отчет о финансовых результатах и их использовании. Расчет чистого денежного потока предприятия косвенным методом осуществляется по видам хозяйственной деятельности и предприятию в целом.

По операционной деятельности базовым элементом расчета чистого денежного потока предприятия косвенным методом выступает его чистая прибыль, полученная в отчетном периоде. Путем внесения соответствующих корректив чистая прибыль преобразуется затем в показатель чистого денежного потока. Принципиальная формула, по которой осуществляется расчет этого показателя по операционной деятельности, имеет следующий вид (27):

ЧДП0 = ЧП + Аос + Ана ± ДЗ ± ЗТМ ± КЗ ± Р, (19)

где ЧДП0 — сумма чистого денежного потока предприятия по операционной деятельности в рассматриваемом периоде;

ЧП — сумма чистой прибыли предприятия;

Аос — сумма амортизации основных средств;

АНа — сумма амортизации нематериальных

активов;

ДЗ — прирост (снижение) суммы дебиторской задолженности;

ЗТМ — прирост (снижение) суммы запасов товарно-материальных ценностей, входящих состав оборотных активов;

КЗ — прирост (снижение) суммы кредиторской задолженности;

Р — прирост (снижение) суммы резервного и других страховых фондов.

По инвестиционной деятельности сумма чистого денежного потока определяется как разница между суммой реализации отдельных видов внеоборотных активов и суммой их приобретения в отчетном периоде.

Принципиальная формула, по которой осуществляется расчет этого показателя по инвестиционной деятельности, имеет следующий вид:

ЧДПИ = Рос + Рна + Рдфи + Рса + Дп – Пос - НКС – ПНа – Пдфи – Вса , (20)

где ЧДПИ — сумма чистого денежного потока предприятия по инвестиционной деятельности в рассматриваемом периоде;

Рос — сумма реализации выбывших основных средств;

Рна — сумма реализации выбывших нематериальных активов;

Рдфи — сумма реализации долгосрочных финансовых инструментов инвестиционного портфеля предприятия;

Рса — сумма повторной реализации ранее выкупленных собственных акций предприятия;

Дп — сумма дивидендов (процентов), полученных предприятием по долгосрочным финансовым инструментам инвестиционного портфеля;

Пос — сумма приобретенных основных средств;

НКС — сумма прироста незавершенного капитального строительства;

ПНа — сумма приобретения нематериальных активов;

Пдфи — сумма приобретения долгосрочных финансовых инструментов инвестиционного портфеля предприятия;

ВСа — сумма выкупленных собственных акций предприятия (28).

По финансовой деятельности сумма чистого денежного потока определяется как разница между суммой финансовых ресурсов, привлеченных из внешних источников, и суммой основного долга, а также дивидендов (процентов), выплаченных собственникам предприятия.

Принципиальная формула, по которой осуществляется расчет этого показателя по финансовой деятельности, имеет следующий вид:

ЧДПф = Пск + Пдк + Пкк + БЦФ – Вдк – Вкк – Ду , (21)

где ЧДПф – сумма чистого денежного потока предприятия по финансовой деятельности в рассматриваемом периоде;

Пск — сумма дополнительно привлеченного из внешних источников собственного акционерного или паевого капитала;

Пдк — сумма дополнительно привлеченных долгосрочных кредитов и займов;

Пкк — сумма дополнительно привлеченных краткосрочных кредитов и займов;

БЦФ — сумма средств, поступивших в порядке безвозмездного целевого финансирования предприятия;

Вдк — сумма выплаты (погашения) основного долга по долгосрочным кредитам и займам;

Вкк — сумма выплаты (погашения) основного долга по краткосрочным кредитам и займам;

Ду — сумма дивидендов (процентов), уплаченных собственникам предприятия (акционерам) на вложенный капитал (акции, паи и т.п.).

Результаты расчета суммы чистого денежного потока по операционной, инвестиционной и финансовой деятельности позволяют определить общий его размер по предприятию в отчетном периоде. Этот показатель рассчитывается по следующей формуле:

ЧДПп = ЧДП0 + ЧДПи + ЧДПф , (22)

где ЧДПп — общая сумма чистого денежного потока предприятия в рассматриваемом периоде;

ЧДП0 — сумма чистого денежного потока предприятия по операционной деятельности;

ЧЦПи — сумма чистого денежного потока предприятия по инвестиционной деятельности;

ЧДПф — сумма чистого денежного потока предприятия по финансовой деятельности;

Использование косвенного метода расчета движения денежных средств позволяет определить потенциал формирования предприятием основного внутреннего источника финансирования своего развития – чистого денежного потока по операционной и инвестиционной деятельности, а также выявить динамику всех факторов, влияющих на его формирование. Кроме того, следует отметить относительно низкую трудоемкость формирования отчетности о движении денежных средств, так как подавляющее большинство необходимых для расчета косвенным методом показателей содержится в иных формах действующей финансовой отчетности предприятия (29).

Прямой метод направлен на получение данных, характеризующих как валовой так и чистый денежный поток предприятия в отчетном периоде. Он призван отражать весь объем поступления и расходования денежных средств в разрезе отдельных видов хозяйственной деятельности и по предприятию в целом.

При использовании прямого метода расчета денежных потоков используются непосредственные данные бухгалтерского учета, характеризующие все виды поступлений и расходования денежных средств. Принципиальная формула, по которой осуществляется расчет суммы чистого денежного потока по операционной деятельности предприятия прямым методом, имеет следующий вид:

ЧДП 0 = РП + ПП 0 – З тм – ЗП 0П – ЗП ау - НБ б – НП вф – ПВ 0 , (23)

где ЧДП0 — сумма чистого денежного потока предприятия по операционной деятельности в рассматриваемом периоде;

РП — сумма денежных средств, полученных от реализации продукции;

ПП — сумма прочих поступлений денежных средств в процессе операционной деятельности;

3 — сумма денежных средств, выплаченных за приобретение сырья, материалов и полуфабрикатов у поставщиков;

ЗП0П — сумма заработной платы, выплаченной оперативному персоналу;

ЗПау — сумма заработной платы, выплаченной административно-управленческому персоналу;

НПб — сумма налоговых платежей, перечисленная в бюджет;

НПвф — сумма налоговых платежей, перечисленная во внебюджетные фонды;

ПВ0 — сумма прочих выплат денежных средств в процессе операционной деятельности.

Расчеты суммы чистого денежного потока предприятия по инвестиционной и финансовой деятельности, а также по предприятию в целом осуществляются по тем же алгоритмам, что и при косвенном методе.

В соответствии с принципами международного учета метод расчета денежных потоков предприятие выбирает самостоятельно, однако более предпочтительным считается прямой метод, позволяющий получить более полное представление об их объеме и составе (30).

(1) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013. с. 694.

(2) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 17-18.

(3) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 19.

(4) Коваленко О. Г. Система управления денежными потоками предприятия/ О.Г. Коваленко // Молодой ученый. - 2014. - №20. - С. 295-297.

(5) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 5.

(6) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013. с. 114-118, 130.

(7) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 114-118.

(8) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 118-121.

(9) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 122-129.

(10) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 19.

(11) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 20, 125.

12 Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 03.12.2015).

(13) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 03.12.2015).

(14) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 03.12.2015).

(15) Финансовый анализ AFD-Expert // [Электронный ресурс. Свободный доступ].

URL: http://afd-expert.ru/ (Дата обращения: 07.12.2015).

(16) Финансовый анализ AFD-Expert // [Электронный ресурс. Свободный доступ].

URL: http://afd-expert.ru/ (Дата обращения: 07.12.2015).

(17) Финансовый анализ AFD-Expert // [Электронный ресурс. Свободный доступ].

URL: http://afd-expert.ru/ (Дата обращения: 07.12.2015).

(18) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 04.12.2015).

(19) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 04.12.2015).

(20) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 04.12.2015).

(21) Анализ финансового состояния предприятия // [Электронный ресурс. Свободный доступ] URL:http://afdanalyse.ru/ (Дата обращения: 04.12.2015).

(22) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 33-39.

(23) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 36-39.

(24) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 34-39.

(25) Берзон Н.И. Рынок ценных бумаг: учебник для академического бакалавриата. - 4-е издание, переработанное и дополненное - М.: Издательство Юрайт, 2015. - с. 13-30.

(26) Кузнецова И.Д. Управление денежными потоками предприятия: учебное пособие / под редакцией Ильченко А.Н. – Иваново, 2013. – с. 40-45.

(27) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 243-244.

(28) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 243-244.

(29) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 245-246

(30) Бланк И.А. Управление денежными потоками. – М: Издательство «Омега-Л», 2013.- с. 246-247.