СОДЕРЖАНИЕ

Введение………………………………………………………………………... |

3 |

Глава 1 Теоретические и методические основы управления денежными потоками коммерческой организации……………………............................. |

5 |

1.1 Понятие и виды денежных потоков организации...................................... |

5 |

1.2 Цели и задачи управления денежными потоками….................................. |

8 |

1.3 Методика управления денежными потоками организации....................... |

11 |

Глава 2 Анализ и оценка системы управления денежными потоками в ООО «Север строй»…….................................................................................... |

30 |

2.1 Характеристика финансово-хозяйственной деятельности организации.. |

30 |

2.2 Оценка ликвидности и платежеспособности организации….................... |

40 |

2.3 Анализ состава, структуры и динамики денежных потоков организации.......................................................................................................... |

42 |

2.4 Оценка системы управления денежными потоками организации............ |

49 |

Глава 3 Совершенствование системы управления денежными потоками в ООО «Север строй»……………………............................................................ |

51 |

Заключение……………………………………………………………………... |

59 |

Список использованных источников…………………………………………. |

63 |

Приложения…………………………………………………………………….. |

68 |

ВВЕДЕНИЕ

В современных условиях хозяйствования многие организации поставлены в условия самостоятельного выбора стратегии и тактики своего развития. Самофинансирование организацией своей деятельности стало первоочередной задачей.

В условиях конкуренции и нестабильной внешней среды необходимо оперативно реагировать на отклонения от нормальной деятельности организации. Эффективное управление денежными потоками организации является тем инструментом, который способствует ее устойчивому развитию в долгосрочной перспективе и играет важную роль в формировании конечных финансовых результатов ее деятельности. В связи с этим денежные потоки организации во всех их формах и видах, а также совокупный денежный поток становятся важнейшим самостоятельным объектом исследования в финансовом менеджменте. Этими обстоятельствами обусловлен выбор темы исследования.

Цель написания выпускной квалификационной работы состоит в разработке рекомендаций по совершенствованию системы управления денежными средствами и обосновании возможностей роста чистого денежного потока организации.

Достижение поставленной цели предполагает решение следующих задач:

- Изучение теоретических и методических основ управления денежными потоками организации.

- Проведение анализа денежных потоков и выявление факторов формирования и изменения чистого денежного потока организации.

- Оценка системы планирования и контроля денежных потоков организации.

- Разработка рекомендаций по совершенствованию системы управления денежными потоками организации.

Объектом исследования в выпускной квалификационной работе являются денежные потоки ООО «Север строй», предметом исследования выступает система управления ими.

Достижение поставленной цели предусматривает применение методов построения систем показателей, аналитических таблиц; традиционных методов экономической статистики: средних и относительных величин, группировки, наблюдения, сравнения; вертикального и горизонтального анализа, функционального анализа.

В основу проведения настоящего исследования положено следующее:

- Отечественные и зарубежные разработки и методики в области управления денежными потоками.

- Практические рекомендации специалистов по организации планирования и контроля денежных средств коммерческой организации, таких как Бланк И.А., Селезнева Н.Н., Ионова А.Ф., Бочаров В.В. и др.

- Материалы периодической печати по вопросам оптимизации денежных потоков коммерческой организации.

- Данные бухгалтерской и финансовой отчетности ООО «Север строй» за 2012-2014 гг.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ КОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ

1.1 ПОНЯТИЕ И ВИДЫ ДЕНЕЖНЫХ ПОТОКОВ ОРГАНИЗАЦИИ

Осуществление практически всех видов финансовых операций организации генерирует определенное движение денежных средств в форме их поступления или расходования. Это движение денежных средств функционирующей организации во времени представляет собой непрерывный процесс и определяется понятием «денежный поток».

Денежный поток организации представляет собой совокупность распределенных по отдельным интервалам рассматриваемого периода времени поступлений и выплат денежных средств, генерируемых ее хозяйственной деятельностью, движение которых связано с факторами времени, риска и ликвидности.

Денежные потоки организации являются самостоятельным важнейшим объектом финансового менеджмента [6].

Высокая роль эффективного управления денежными потоками организации определяется следующими основными положениями:

- денежные потоки обслуживают осуществление хозяйственной деятельности организации практически во всех ее аспектах;

- эффективное управление денежными потоками обеспечивает финансовое равновесие организации в процессе ее стратегического развития;

- рациональное формирование денежных потоков способствует повышению ритмичности осуществления операционного процесса организации;

- эффективное управление денежными потоками позволяет сократить потребность организации в заемном капитале;

- управление денежными потоками является важным финансовым рычагом обеспечения ускорения оборота капитала организации;

- эффективное управление денежными потоками обеспечивает снижение риска неплатежеспособности организации;

- активные формы управления денежными потоками позволяют организации получать дополнительную прибыль, генерируемую непосредственно ее денежными активами.

Эффективное управление денежными потоками организации способствует формированию дополнительных инвестиционных ресурсов для осуществления финансовых инвестиций, являющихся источником прибыли.

В целях обеспечения эффективного целенаправленного управления денежными потоками они требуют определенной классификации.

Классификация денежных потоков организации осуществляется по следующим основным признакам [6]:

- по масштабам обслуживания хозяйственного процесса:

- денежный поток по организации в целом;

- денежный поток по отдельным структурным подразделениям (центрам ответственности) организации;

- денежный поток по отдельным хозяйственным операциям.

- по видам хозяйственной деятельности:

- денежный поток по операционной деятельности;

- денежный поток по инвестиционной деятельности;

- денежный поток по финансовой деятельности

- по направленности движения денежных средств:

- положительный денежный поток;

- отрицательный денежный поток

- по вариативности направленности движения денежных средств:

- стандартный денежный поток;

- нестандартный денежный поток

- по методу исчисления объема:

- валовой денежный поток;

- чистый денежный поток.

- по характеру денежного потока по отношению к организации:

- внутренний денежный поток;

- внешний денежный поток.

- по уровню достаточности объема:

- избыточный денежный поток;

- дефицитный денежный поток.

- по уровню сбалансированности объемов взаимосвязанных денежных потоков:

- сбалансированный денежный поток;

- несбалансированный денежный поток.

- по периоду времени:

- краткосрочный денежный поток;

- долгосрочный денежный поток.

- по формам использования денежных средств:

- наличный денежный поток;

- безналичный денежный поток.

- по виду используемой валюты:

- денежный поток в национальной валюте;

- денежный поток в иностранной валюте.

- по значимости в формировании конечных результатов хозяйственной деятельности:

- приоритетный денежный поток;

- второстепенный денежный поток.

- по предсказуемости возникновения:

- полностью предсказуемый денежный поток;

- недостаточно предсказуемый денежный поток;

- непредсказуемый денежный поток.

- по возможности регулирования в процессе управления:

- денежный поток, поддающийся регулированию;

- денежный поток, не поддающийся регулированию.

- по возможности обеспечения платежеспособности:

- ликвидный денежный поток;

- неликвидный денежный поток.

- по законности осуществления:

- легальный денежный поток;

- теневой денежный поток.

- по методу оценки во времени:

- настоящий денежный поток;

- будущий денежный поток.

- по непрерывности формирования в рассматриваемом периоде:

- регулярный денежный поток;

- дискретный денежный поток.

- по стабильности временных интервалов формирования:

- регулярный денежный поток с равномерными временными интервалами в рамках рассматриваемого периода;

- регулярный денежный поток с неравномерными временными интервалами в рамках рассматриваемого периода.

1.2 ЦЕЛИ И ЗАДАЧИ УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ

Управление денежными потоками подчинено главной цели – возрастанию рыночной стоимости организации. Эту общую цель управление денежными потоками поддерживает собственной главной целевой установкой – обеспечением постоянного финансового равновесия организации. В процессе реализации своей главной цели управление денежными потоками организации направлено на решение следующих основных задач [9]:

- Формирование достаточного объема денежных ресурсов организации в соответствии с потребностями его предстоящей хозяйственной деятельности.

Эта задача реализуется:

- путем определения потребности в необходимом объеме денежных ресурсов организации на предстоящий период;

- установления системы источников их формирования в предусматриваемом объеме;

- обеспечения минимизации стоимости их привлечения в организацию.

- Оптимизация распределения сформированного объема денежных ресурсов организации по видам хозяйственной деятельности и направлениям использования.

В процессе реализации этой задачи:

- обеспечивается необходимая пропорциональность в направлении денежных ресурсов организации на развитие ее операционной, инвестиционной и финансовой деятельности;

- в рамках каждого из видов деятельности выбираются наиболее эффективные направления использования денежных ресурсов, обеспечивающие достижение наилучших конечных результатов хозяйственной деятельности и стратегических целей развития организации в целом.

- Обеспечение высокого уровня финансовой устойчивости организации в процессе ее развития.

Такая финансовая устойчивость организации обеспечивается:

- формированием рациональной структуры источников привлечения денежных средств, и в первую очередь, – соотношением объема их привлечения из собственных и заемных источников;

- оптимизацией объемов привлечения денежных средств по предстоящим срокам их возврата;

- формированием достаточного объема денежных ресурсов, привлекаемых на долгосрочной основе;

- своевременной реструктуризацией обязательств по возврату денежных средств в условиях кризисного развития организации.

- Поддержание постоянной платежеспособности организации.

Эта задача решается:

- в первую очередь за счет эффективного управления остатками денежных активов и их эквивалентов;

- формирования достаточного объема их страховой (резервной) части;

- обеспечения равномерности поступления денежных средств в организацию;

- обеспечения синхронности формирования входящего и выходящего денежных потоков;

- выбора наилучших средств платежа в расчетах с контрагентами по хозяйственным операциям.

- Максимизация чистого денежного потока, обеспечивающая заданные темпы экономического развития организации на условиях самофинансирования.

Реализация этой задачи обеспечивается за счет:

- формирования денежного оборота организации, генерирующего наибольший объем прибыли в процессе операционной, инвестиционной и финансовой деятельности;

- выбора эффективной амортизационной политики организации;

- своевременной реализации неиспользуемых активов;

- реинвестирования временно свободных денежных средств.

- Обеспечение минимизации потерь стоимости денежных средств в процессе их хозяйственного использования в организации.

Денежные активы и их эквиваленты теряют свою стоимость под влиянием факторов времени, инфляции, риска и т.п. Поэтому в процессе организации денежного оборота в организации следует избегать формирования чрезмерных запасов денежных средств (если это не вызывается потребностями хозяйственной практики), диверсифицировать направления и формы использования денежных ресурсов, избегать отдельных видов финансовых рисков или обеспечивать их страхование.

Все рассмотренные задачи управления денежными потоками организации теснейшим образом взаимосвязаны, хотя отдельные из них и носят разнонаправленный характер (например, поддержание постоянной платежеспособности и минимизация потерь стоимости денежных средств в процессе их использования). Поэтому в процессе управления денежными потоками организации отдельные задачи должны быть оптимизированы между собой для наиболее эффективной реализации его главной цели.

1.3 МЕТОДИКА УПРАВЛЕНИЯ ДЕНЕЖНЫМИ ПОТОКАМИ ОРГАНИЗАЦИИ

Процесс управления денежными потоками организации последовательно охватывает следующие основные этапы [11]:

- Обеспечение полного и достоверного учета денежных потоков организации и формирование необходимой отчетности.

Этот этап управления призван реализовать принцип информативной его достоверности. В процессе осуществления этого этапа управления денежными потоками обеспечивается координация функций и задач служб бухгалтерского учета и финансового менеджмента организации.

Основной целью организации учета и формирования соответствующей отчетности, которая характеризует денежные потоки организации различных видов, является обеспечение финансовых менеджеров необходимой информацией для проведения всестороннего их анализа, планирования и контроля.

В соответствии с международными стандартами учета и сложившейся практикой для подготовки отчетности о движении денежных средств используются два основных метода – косвенный и прямой. Эти методы различаются между собой полнотой представления данных о денежных потоках организации, исходной информацией для разработки отчетности и другими параметрами.

Косвенный метод направлен на получение данных, характеризующих чистый денежный поток организации в отчетном периоде. Источником информации для разработки отчетности о движении денежных средств организации этим методом являются бухгалтерский баланс и отчет о финансовых результатах. Расчет чистого денежного потока организации косвенным методом осуществляется по видам хозяйственной деятельности и организации в целом.

По операционной деятельности базовым элементом расчета чистого денежного потока организации косвенным методом выступает ее чистая прибыль, полученная в отчетном периоде. Путем внесения соответствующих корректив, чистая прибыль преобразуется затем в показатель чистого денежного потока. Формула, по которой осуществляется расчет этого показателя по операционной деятельности, имеет следующий вид:

ЧДП0 = ЧП + АОС + АНА ± ∆ДЗ ± ∆ЗТМ ± ∆КЗ ± ∆Р , (1.1)

где ЧДП0 – сумма чистого денежного потока организации по операционной деятельности в рассматриваемом периоде;

ЧП – сумма чистой прибыли организации;

Аос – сумма амортизации основных средств;

Ана – сумма амортизации нематериальных активов;

∆ДЗ – прирост (снижение) суммы дебиторской задолженности;

∆ЗТМ – прирост (снижение) суммы запасов товарно-материальных ценностей, входящих состав оборотных активов;

∆КЗ – прирост (снижение) суммы кредиторской задолженности;

∆Р – прирост (снижение) суммы резервного и других страховых фондов.

По инвестиционной деятельности сумма чистого денежного потока определяется как разница между суммой реализации отдельных видов внеоборотных активов и суммой их приобретения в отчетном периоде. Формула, по которой осуществляется расчет этого показателя по инвестиционной деятельности, имеет следующий вид:

ЧДПИ = РОС + РНА +РДФИ + РСА + ДП – ПОС –∆НКС – ПДФН – ВСА , (1.2)

где ЧДПИ – сумма чистого денежного потока организации по инвестиционной деятельности в рассматриваемом периоде;

РОС – сумма реализации выбывших основных средств;

РНА – сумма реализации выбывших нематериальных активов;

РДФИ – сумма реализации долгосрочных финансовых инструментов инвестиционного портфеля организации;

РСА - сумма повторной реализации ранее выкупленных собственных акций организации;

ДП – сумма дивидендов (процентов), полученных организацией по долгосрочным финансовым инструментам инвестиционного портфеля;

ПОС – сумма приобретенных основных средств;

∆НКС – сумма прироста незавершенного капитального строительства;

ПНА – сумма приобретения нематериальных активов;

ПДФИ – сумма приобретения долгосрочных финансовых инструментов инвестиционного портфеля организации;

ВСА – сумма выкупленных собственных акций организации.

По финансовой деятельности сумма чистого денежного потока определяется как разница между суммой финансовых ресурсов, привлеченных из внешних источников, и суммой основного долга, а также дивидендов (процентов), выплаченных собственникам организации. Формула, по которой осуществляется расчет этого показателя по финансовой деятельности, имеет следующий вид:

ЧДПФ = ПСК + ПДК + ПКК + БЦФ – ВДК – ВКК – ДУ, (1.3)

где ЧДПФ – сумма чистого денежного потока организации по финансовой деятельности в рассматриваемом периоде;

ПСК – сумма дополнительно привлеченного из внешних источников собственного акционерного или паевого капитала;

ПДК – сумма дополнительно привлеченных долгосрочных кредитов и займов;

ПКК – сумма дополнительно привлеченных краткосрочных кредитов и займов;

БЦФ – сумма средств, поступивших в порядке безвозмездного целевого финансирования организации;

ВДК – сумма выплаты (погашения) основного долга по долгосрочным кредитам и займам;

ВКК – сумма выплаты (погашения) основного долга по краткосрочным кредитам и займам;

ДУ – сумма дивидендов (процентов), уплаченных собственникам организации (акционерам) на вложенный капитал (акции, паи и т.п.).

Результаты расчета суммы чистого денежного потока по операционной, инвестиционной и финансовой деятельности позволяют определить общий его размер по организации в отчетном периоде. Этот показатель рассчитывается по следующей формуле:

ЧДПП = ЧДПО + ЧДПИ + ЧДПФ, (1.4)

где ЧДПП – общая сумма чистого денежного потока организации в рассматриваемом периоде;

ЧДП0 – сумма чистого денежного потока организации по операционной деятельности;

ЧДПИ – сумма чистого денежного потока организации по инвестиционной деятельности;

ЧДПФ – сумма чистого денежного потока организации по финансовой деятельности.

Использование косвенного метода расчета движения денежных средств позволяет определить потенциал формирования организацией основного внутреннего источника финансирования своего развития – чистого денежного потока по операционной и инвестиционной деятельности, а также выявить динамику всех факторов, влияющих на его формирование. Кроме того, следует отметить относительно низкую трудоемкость формирования отчетности о движении денежных средств, так как подавляющее большинство необходимых для расчета косвенным методом показателей содержится в иных формах действующей финансовой отчетности организации.

Прямой метод направлен на получение данных, характеризующих как валовой, так и чистый денежный поток организации в отчетном периоде. Он призван отражать весь объем поступления и расходования денежных средств в разрезе отдельных видов хозяйственной деятельности и по организации в целом. Различия полученных результатов расчета денежных потоков прямым и косвенным методом относятся только к операционной деятельности организации. При использовании прямого метода расчета денежных потоков используются непосредственные данные бухгалтерского учета, характеризующие все виды поступлений и расходования денежных средств.

Формула, по которой осуществляется расчет суммы чистого денежного потока по операционной деятельности организации прямым методом, имеет следующий вид:

ЧДПО = РП + ПП0 – ЗТМ – ЗПОП – ЗПАУ – НПБ – НПВФ – ПВ0, (1.5)

где ЧДП0 – сумма чистого денежного потока организации по операционной деятельности в рассматриваемом периоде;

РП – сумма денежных средств, полученных от реализации продукции;

ПП – сумма прочих поступлений денежных средств в процессе операционной деятельности;

3ТМ – сумма денежных средств, выплаченных за приобретение сырья, материалов и полуфабрикатов у поставщиков;

ЗПОП – сумма заработной платы, выплаченной оперативному персоналу;

ЗПАУ – сумма заработной платы, выплаченной административно-управленческому персоналу;

НПБ – сумма налоговых платежей, перечисленная в бюджет;

НПВФ – сумма налоговых платежей, перечисленная во внебюджетные фонды;

ПВ0 – сумма прочих выплат денежных средств в процессе операционной деятельности.

Расчеты суммы чистого денежного потока организации по инвестиционной и финансовой деятельности, а также по организации в целом осуществляются по тем же алгоритмам, что и при косвенном методе.

В соответствии с принципами международного учета метод расчета денежных потоков организация выбирает самостоятельно, однако более предпочтительным считается прямой метод, позволяющий получить более полное представление об их объеме и составе.

- Анализ денежных потоков организации в предшествующем периоде.

Основной целью этого анализа является выявление уровня достаточности формирования денежных средств, эффективности их использования, а также сбалансированности положительного и отрицательного денежных потоков организации по объему и во времени. Анализ денежных потоков проводится по организации в целом, в разрезе основных видов ее хозяйственной деятельности, по отдельным структурным подразделениям («центрам ответственности»).

На первой стадии анализа исследуется динамика общего объема денежного оборота организации. В процессе этого анализа темпы прироста общего объема денежного оборота сопоставляются с темпами прироста активов организации, объемов производства и реализации продукции. Для оценки уровня генерирования денежных потоков в процессе хозяйственной деятельности организации используется показатель удельного объема денежного оборота на единицу используемых активов, который рассчитывается по следующей формуле:

Удоа = (ПДП + ОДП) / А, (1.6)

где Удоа – удельный объем денежного оборота организации на единицу используемых активов;

ПДП – сумма валового положительного денежного потока (поступления денежных средств) в рассматриваемом периоде;

ОДП – сумма валового отрицательного денежного потока (расходования денежных средств) в рассматриваемом периоде;

А – средняя стоимость активов организации в рассматриваемом периоде.

Возрастание этого показателя в динамике свидетельствует об интенсификации генерирования денежных потоков организации в процессе осуществления ее хозяйственной деятельности, и наоборот.

На этой стадии анализа особое внимание должно быть уделено рассмотрению динамики общего объема денежного оборота по операционной деятельности организации. В этих целях может быть использован показатель удельного объема денежного оборота организации на единицу реализуемой продукции, который может быть определен по следующей формуле:

Удор = (ПДПо + ОДПо) / ОР, (1.7)

где Удор – удельный объем денежного оборота на единицу реализуемой продукции;

ПДПо – сумма валового положительного денежного потока по операционной деятельности в рассматриваемом периоде;

ОДПо – сумма валового отрицательного денежного потока по операционной деятельности в рассматриваемом периоде;

ОР – объем реализации продукции организации в рассматриваемом периоде.

При интерпретации динамики этого показателя следует учесть, что объем реализации продукции составляет преимущественную долю суммы валового положительного денежного потока по операционной деятельности. Следовательно, возрастание удельного объема денежного оборота на единицу реализованной продукции определяется при прочих равных условиях возрастанием суммы валового отрицательного денежного потока, т.е. ростом затрат на производство и сбыт продукции, что характеризуется как отрицательная тенденция.

Наконец, на этой стадии анализа следует сопоставить темпы динамики продолжительности денежного оборота по операционной деятельности в днях с темпами динамики цикла денежного оборота (финансового цикла) организации.

Продолжительность денежного оборота по операционной деятельности в днях рассчитывается по следующей формуле:

ДОод = (ПДПо + ОДПо) / ОРд, (1.8)

где ДОод – продолжительность оборота по операционной деятельности в днях в рассматриваемом периоде;

ПДПо – сумма положительного денежного потока по операционной деятельности в рассматриваемом периоде;

ОДПо – сумма отрицательного денежного потока по операционной деятельности в рассматриваемом периоде;

ОРд – однодневный объем реализации продукции организации в рассматриваемом периоде.

Продолжительность цикла денежного оборота (финансового цикла) организации определяется по следующей формуле:

ПЦДО = (3 + Д3п – К3п) / ОРд , (1.9)

где ПЦДО – продолжительность цикла денежного оборота (финансового цикла) организации, в днях;

3 – средняя сумма запасов сырья, материалов, незавершенного производства и готовой продукции организации в рассматриваемом периоде;

Д3п – средняя сумма текущей дебиторской задолженности организации по реализованной продукции в рассматриваемом периоде;

К3п – средняя сумма кредиторской задолженности организации по поступившей продукции в рассматриваемом периоде;

ОРд – однодневный объем реализации продукции организации в рассматриваемом периоде.

На второй стадии анализа рассматривается динамика объема и структуры формирования положительного денежного потока (поступления денежных средств) организации в разрезе отдельных источников. Основное внимание на этой стадии анализа уделяется изучению источников поступления денежных средств по видам хозяйственной деятельности организации. Поскольку основным генератором положительного денежного потока является операционная деятельность, важным показателем оценки выступает коэффициент участия операционной деятельности в формировании этого потока, который определяется по следующей формуле:

КУод = ПДПо / ПДП, (1.10)

где КУод – коэффициент участия операционной деятельности в формировании положительного денежного потока организации в рассматриваемом периоде;

ПДПо – сумма положительного денежного потока организации по операционной деятельности в рассматриваемом периоде;

ПДП – общая сумма положительного денежного потока организации в рассматриваемом периоде.

В процессе исследования динамики объема и структуры формирования положительного потока по операционной деятельности организации основное внимание должно быть уделено соотношению источников поступления денежных средств от реализации продукции и прочих видов операционной деятельности.

При изучении динамики объема и структуры положительного денежного потока по инвестиционной деятельности основное внимание следует уделять поступлению доходов от долгосрочных финансовых инструментов инвестирования, сопоставляя уровень этих доходов со средней нормой доходов на рынке капитала.

Исследуя динамику объема и структуры положительного денежного потока по финансовой деятельности, главное внимание должно быть уделено соотношению привлекаемого из внешних источников собственного и заемного капитала. Состав привлекаемых заемных денежных средств в процессе анализа должен быть дифференцирован в разрезе кратко- и долгосрочных кредитов и займов.

На третьей стадии анализа рассматривается динамика объема и структуры отрицательного денежного потока (расходования денежных средств) организации по отдельным направлениям затрат денежных средств. В процессе этой стадии анализа в первую очередь определяется, насколько соразмерно распределялись эти затраты по основным видам хозяйственной деятельности организации, носили они регулярный или чрезвычайный характер, в какой мере они были объективно обусловлены. Так как в обеспечении развития организации наибольшую роль играют инвестиционные затраты, важным показателем оценки выступает коэффициент участия инвестиционной деятельности в формировании отрицательного денежного потока, который рассчитывается по следующей формуле:

КУид = ОДПи / ОДП, (1.11)

где КУид – коэффициент участия инвестиционной деятельности в формировании отрицательного денежного потока в рассматриваемом периоде;

ОДПи – сумма отрицательного денежного потока организации по инвестиционной деятельности в рассматриваемом периоде;

ОДП – общая сумма отрицательного денежного потока организации в рассматриваемом периоде.

В процессе исследования динамики объема и структуры формирования отрицательного денежного потока по операционной деятельности организации основное внимание должно быть уделено соотношению расходования денежных средств на производство и реализацию продукции, с одной стороны, и прочие виды операционной деятельности, с другой. Первый вид затрат должен быть подвергнут затем постатейному анализу издержек.

При рассмотрении динамики объема и структуры формирования отрицательного денежного потока по инвестиционной деятельности организации следует определить, насколько соразмерно развивались за счет расходования этих денежных средств отдельные виды активов организации, обеспечивающие прирост ее рыночной стоимости; в каких пропорциях инвестиционные затраты были связаны с реальным и финансовым инвестированием; в каких объемах финансировалась реализация отдельных инвестиционных проектов.

Анализируя динамику объема и структуры формирования отрицательного денежного потока по финансовой деятельности, основное внимание следует обращать на своевременность погашения сумм основного долга по ранее привлеченным кредитам и займам, а также на объемы выплат и своевременность расчетов по дивидендам (процентам).

На четвертой стадии анализа рассматривается сбалансированность положительного и отрицательного денежных потоков по общему объему по организации в целом. В процессе этого анализа используется уравнение балансовой модели денежного потока организации, которое имеет следующий вид:

ДАн + ПДП = ОДП + ДАк, (1.12)

где ДАн – сумма денежных активов организации на начало рассматриваемого периода;

ПДП – общая сумма положительного денежного потока организации в рассматриваемом периоде;

ОДП – общая сумма отрицательного денежного потока организации в рассматриваемом периоде;

ДАк – сумма денежных активов организации на конец рассматриваемого периода.

Как видно из этого уравнения, индикатором несбалансированности отдельных видов денежных потоков, генерирующей ухудшение финансовой позиции организации по уровню ее платежеспособности, выступает уменьшение суммы денежных активов на конец рассматриваемого периода (в сравнении с их суммой на начало периода).

На пятой стадии анализа рассматривается динамика формирования суммы чистого денежного потока как важнейшего показателя оценки результативности всего финансового менеджмента, направленного на обеспечение роста рыночной стоимости организации.

Особое место в процессе этого анализа уделяется «качеству чистого денежного потока» – обобщенной характеристике структуры источников его формирования. Высокое качество чистого денежного потока характеризуется ростом удельного веса чистой прибыли, полученной за счет увеличения объема выпуска продукции и снижения ее себестоимости, а низкое – за счет увеличения доли чистой прибыли, связанной с осуществлением внереализационных операций, продажей внеоборотных активов и т.п. Расчет уровня качества чистого денежного потока организации осуществляется по следующей формуле:

УКчдп = ЧПрп / ЧДП, (1.13)

где УКчдп – уровень качества чистого денежного потока организации;

ЧПрп – сумма чистой прибыли, полученной от реализации продукции в рассматриваемом периоде;

ЧДП – общая сумма чистого денежного потока организации в рассматриваемом периоде.

Одним из аспектов анализа, осуществляемого на этой стадии, является определение достаточности генерируемого организацией чистого денежного потока с позиций финансируемых ею потребностей. В этих целях используется коэффициент достаточности чистого денежного потока, который рассчитывается по следующей формуле:

КДчдп = ЧДП / (ОД + ∆Зтм + Ду), (1.14)

где КДчдп – коэффициент достаточности чистого денежного потока организации в рассматриваемом периоде;

ЧДП – сумма чистого денежного потока организации в рассматриваемом периоде;

ОД – сумма выплат основного долга по долго- и краткосрочным кредитам и займам организации;

∆Зтм – сумма прироста запасов товарно-материальных ценностей в составе оборотных активов организации;

Ду – сумма дивидендов (процентов), выплаченных собственникам организации (акционерам) на вложенный капитал (акции, паи и т.т.).

На шестой стадии анализа исследуется равномерность формирования денежных потоков организации по отдельным интервалам рассматриваемого периода времени. Учитывая, что неравномерность формирования денежных потоков организации во времени генерирует ряд серьезных коммерческих, финансовых и инвестиционных рисков или является их отражением, размеры временных интервалов в процессе исследования должны быть минимальными и не превышать одною месяца. Результаты анализа используются для выявления резервов оптимизации денежных потоков организации и их планирования на предстоящий период.

Для расчета степени равномерности формирования денежных потоков организации по отдельным интервалам рассматриваемого периода времени используются показатели среднеквадратического (стандартного) отклонения и коэффициента вариации.

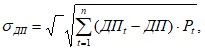

Среднеквадратическое (стандартное) отклонение денежных потоков в рассматриваемом периоде времени рассчитывается по следующей формуле:

(1.15)

(1.15)

где σдп – среднеквадратическое (стандартное) отклонение денежных потоков в рассматриваемом периоде;

ДПt – сумма денежных потоков в конкретных интервалах t рассматриваемого периода времени;

ДП – средняя сумма денежных потоков в одном интервале рассматриваемого периода времени;

Pt – удельный вес интервала t в рассматриваемом периоде времени (частота возникновения отклонения);

n – общее число интервалов в рассматриваемом периоде времени.

Коэффициент вариации денежных потоков в рассматриваемом периоде времени определяется по следующей формуле:

СVдп = σдп / ДП, (1.16)

где СVдп – коэффициент вариации денежных потоков в рассматриваемом периоде времени;

σдп – среднеквадратическое (стандартное) отклонение денежных потоков в рассматриваемом периоде времени;

ДП – средняя сумма денежных потоков в одном интервале рассматриваемого периода времени.

На седьмой стадии анализа исследуется синхронность формирования положительного и отрицательного денежных потоков в разрезе отдельных интервалов рассматриваемого периода времени. Необходимость такого исследования диктуется тем, что в условиях высокой неравномерности формирования различных видов денежных потоков в разрезе отдельных временных интервалов в организации формируются значительные объемы временно свободных денежных активов или временный их дефицит.

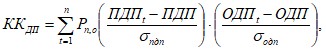

Синхронность формирования положительного и отрицательного денежных потоков в разрезе отдельных интервалов рассматриваемого периода времени характеризует одну из форм из ковариации и оценивается на основе коэффициента корреляции этих двух видов денежных потоков по следующей формуле:

(1.17)

(1.17)

где ККдп – коэффициент корреляции положительного и отрицательного денежных потоков организации в рассматриваемом периоде;

Рn,o – частота возникновения отклонений положительного и отрицательного денежных потоков в рассматриваемом периоде;

ПДПt – сумма положительных денежных потоков в одном интервале рассматриваемого периода времени;

ПДП – средняя сумма положительного денежного потока в одном интервале рассматриваемого периода времени;

σпдп – среднеквадратическое (стандартное) отклонение положительного денежного потока в рассматриваемом периоде;

ОДПt – сумма отрицательных денежных потоков в конкретных интервалах t рассматриваемого периода времени;

ОДП – средняя сумма отрицательного денежного потока в одном интервале рассматриваемого периода времени;

σодп – среднеквадратическое (стандартное) отклонение отрицательного денежного потока в рассматриваемом периоде времени;

n – общее количество интервалов в рассматриваемом периоде времени.

На восьмой стадии анализа исследуется ликвидность денежных потоков организации. Наиболее обобщающую характеристику их ликвидности дает динамика коэффициента ликвидности денежных потоков в разрезе отдельных интервалов рассматриваемого периода. Расчет этого показателя осуществляется по следующей формуле:

КЛдп = ПДП / ОДП, (1.18)

где КЛдп – коэффициент ликвидности денежного потока организации в рассматриваемом периоде;

ПДП – сумма валового положительного денежного потока в рассматриваемом периоде;

ОДП – сумма валового отрицательного денежного потока в рассматриваемом периоде.

Этот динамический показатель ликвидности денежного потока может быть дополнен в процессе анализа показателями абсолютной и текущей платежеспособности (ликвидности).

На девятой стадии анализа определяется эффективность денежных потоков организации. Обобщающим показателем такой оценки выступает коэффициент эффективности денежного потока организации, который рассчитывается по следующей формуле:

КЭдп = ЧДП / ОДП, (1.19)

где КЭдп – коэффициент эффективности денежного потока организации в рассматриваемом периоде;

ЧДП – сумма чистого денежного потока организации в рассматриваемом периоде;

ОДП – сумма валового отрицательного денежного потока организации в рассматриваемом периоде.

Определенное представление об уровне эффективности денежного потока позволяет получить и коэффициент реинвестирования чистого денежного потока, который рассчитывается по следующей формуле:

КРчдп = (ЧДП – Ду) / (∆РИ – ∆ФИд), (1.20)

где КРчдп – коэффициент реинвестирования чистого денежного потока в рассматриваемом периоде;

ЧДП – сумма чистого денежного потока организации в рассматриваемом периоде;

Ду – сумма дивидендов (процентов), уплаченных собственникам организации (акционерам) на вложенный капитал (акции, паи и т.п.);

∆РИ – сумма прироста реальных инвестиций организации (во всех их формах) в рассматриваемом периоде;

∆ФИд – сумма прироста долгосрочных финансовых инвестиций организации в рассматриваемом периоде.

- Оптимизация денежных потоков организации.

Такая оптимизация является одной из важнейших функций управления денежными потоками, направленной на повышение их эффективности в предстоящем периоде.

- Планирование денежных потоков организации в разрезе различных их видов.

Такое планирование носит прогнозный характер в силу неопределенности ряда исходных его предпосылок. Поэтому планирование денежных потоков осуществляется в форме многовариантных плановых расчетов этих показателей при различных сценариях развития отдельных факторов (оптимистическом, реалистическом, пессимистическом).

- Обеспечение эффективного контроля денежных потоков организации.

Контроль над движением денежных потоков приобретает решающее значение, так как от этого зависит выживаемость организации. Для этого необходимо заниматься прогнозированием денежного потока, составлять и разрабатывать бюджет денежных средств на различный период времени. Все это позволит контролировать величину денежного потока, выявить недостаток или излишек средств еще до их возникновения и даст возможность скорректировать предпринимаемые действия.

Проведем анализ и дадим оценку системе управления денежными потоками организации на материалах ООО «Север строй».