В параграфе 1.3 нашей работы мы рассмотрели теоретические подходы к государственному регулированию распределения доходов. В данном параграфе речь пойдет о практическом применении этих подходов, будет рассмотрены временные ряды важнейших показателей и сделаны выводы об успешности ведения политики контроля дифференциации доходов населения.

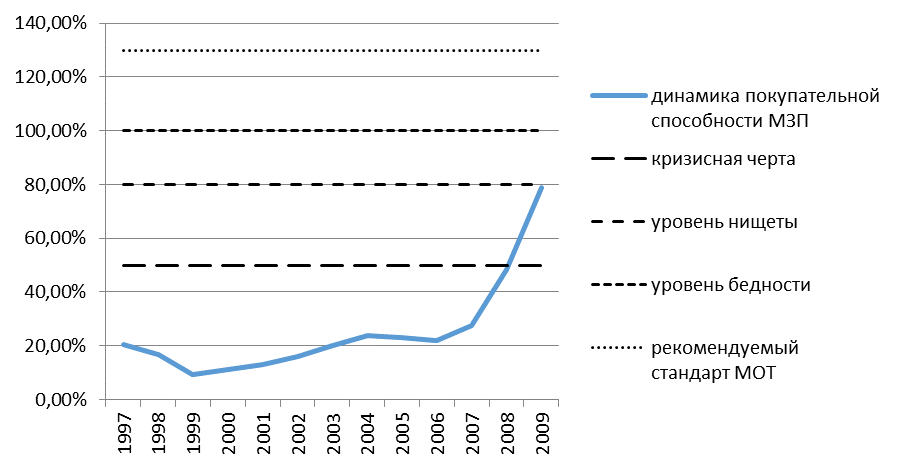

Согласно рекомендациям МОТ МЗП должна составлять не ниже 130 % от величины прожиточного минимума (ПМ). Величина прожиточного минимума является уровнем бедности, а доход на уровне 80 % прожиточного минимума – критерий нищеты.

С этой точки зрения представляет интерес расчет динамики покупательной способности минимальной заработной платы, которая рассчитывается как отношение величины МЗП к величине прожиточного минимума. Данные о динамике покупательной способности минимальной заработной платы в 1997–2009 гг. представлены в таблице 14. В те годы, когда величина МЗП менялась несколько раз в течение года, для расчетов бралась средняя величина за год.

Таблица 14 – Динамика МЗП и ПМ (руб. в месяц в текущих ценах, до 1998 г. – тыс. руб.)1

Показатель |

1998 |

1999 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

МЗП |

83,49 |

83,49 |

136 |

200 |

300 |

450 |

600 |

720 |

800 |

1100 |

2300 |

4330 |

4330 |

ПМ |

493,3 |

907,8 |

1210 |

1500 |

1808 |

2112 |

2376 |

3018 |

3422 |

3847 |

4593 |

5153 |

5688 |

Рисунок 15 – Динамика покупательной способности МЗП

Начиная с 2005 г. МЗП увеличивается более быстрыми темпами, чем величина ПМ, с 1.09.2007 г. она увеличилась примерно в 2 раза и в номинальном исчислении достигла 2300 руб., а с 1.09.2009 г. произошло еще одно значительное увеличение до 4330 руб. Однако несмотря на столь существенный прирост, ее покупательная способность сохраняется в диапазоне «кризисная черта – уровень бедности» в зависимости от региона.

С января 2009 г. в РФ вступили в силу новые условия оплаты труда работников бюджетной сферы, которые дают больший простор руководителям бюджетных организаций по стимулированию результатов труда сотрудников. Особенностью этой реформы является возрастание роли профсоюзных организаций и коллективных договоров. Конечно, только время покажет эффективность реформы, но на наш взгляд, возлагать большую роль на такой институт, как профсоюзы, который в современном российском обществе не сформирован и не функционирует, является большой ошибкой. Одним из возможных результатов реформы может оказаться усиление дифференциации доходов и среди работников бюджетной сферы.

Важным критерием, характеризующим заработную плату, служит показатель соотношения минимальной и средней заработной платы, или так называемый индекс Кейтца. Он свидетельствует о степени регулирования заработной платы в стране. Как правило, в промышленно развитых странах индекс Кейтца составляет 40–50%. Наиболее высокие индексы Кейтца в Италии и Норвегии, где они превышают 60% от средней заработной платы. Значительно ниже средних величин этот показатель в Испании – немногим более 30%. В ряде латиноамериканских стран, таких как Венесуэла, Сальвадор, Парагвай и Гондурас степень регулирования заработной платы достаточно высокая. Например, в Венесуэле отношение минимальной оплаты труда к средней ее величине составляет 87%, что превышает показатель европейского лидера – Италии. В других латиноамериканских странах, таких как Уругвай, Боливия, Бразилия, Аргентина и Чили индекс Кейтца находится в низком диапазоне показателей – 19–35%2.Как видно из таблицы 15, в которой представлена динамика индекса Кейтца в России, только в 2009 г. он достиг 23%, что свидетельствует об отсутствии механизмов регулирования заработной платы на всех уровнях управления: на уровне предприятий, отраслей экономики, регионов. Пропорция данного соотношения, рекомендованная МОТ, равна 50%, а Европейским Союзом – 60% (комитет по социальным правам Совета Европы).

Таблица 15 – Индекс Кейтца

Показатель |

1995 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

МЗП (руб. в месяц в текущих ценах, до 1998 г. – тыс. руб.) |

42,52 |

107,0 |

250,0 |

400,0 |

487,5 |

600,0 |

746,7 |

1000 |

1500 |

2300 |

4330 |

4330 |

Средняя номинальная зарплата (руб. в месяц в текущих ценах, до 1998 г. – тыс. руб.) |

472,4 |

2223 |

3240 |

4360 |

5499 |

6740 |

8555 |

10634 |

13527 |

15136 |

16887 |

18553 |

Индекс Кейтца (%) |

9 |

4,8 |

7,7 |

9,2 |

8,9 |

8,9 |

8,7 |

9,4 |

11 |

15,2 |

25,6 |

23,3 |

Стоит отметить, что крайне низкая минимальная заработная плата в России свидетельствует не об экономических и социальных факторах существующего положения дел, а скорее всего о разбалансированности системы управления доходами населения.

Индексация доходов населения. С 2006 г. расчет индексов потребительских цен регулируется «Методологическими положениями по наблюдению за потребительскими ценами на товары и услуги и расчету индексов потребительских цен», которые утверждены постановлением Росстата от 30.12.2005 г. № 110. Необходимо отметить, что в России наблюдается постоянное отставание роста заработной платы от инфляции из-за неопределенности в сроках и размерах индексации.

Прогрессивное налогообложение физических лиц. Налоги играют большую роль в социальной политике развитых стран, чего не скажешь о нашей стране. Большим достижением правительство считает введение в РФ единой, самой низкой ставки подоходного налога – 13%.

До 1 января 2001 г. в России применялся прогрессивный налог на доходы физических лиц (НДФЛ) – подоходный налог. Впервые подоходный налог в СССР был введен на основании Указа Президиума Верховного Совета в 1943 г. После распада СССР подоходное налогообложение в России (до 1.01.2001) регулировал закон Российской Федерации от 7 декабря 1991 г. «О подоходном налоге с физических лиц» с последующими изменениями и дополнениями. Предельная ставка налогообложения согласно этому закону варьировалась от 12 до 35 % в зависимости от полученного дохода. Хотя в 1992–1998 г. подоходный налог в России имел большое число ставок, учитывающий широкий диапазон облагаемых доходов, 95% россиян платили подоходный налог по минимальной ставке – 12%. При этом основными плательщиками данного налога являлись и являются до сих пор лица, которые получают легальную заработную плату. При переходе к рыночной экономике административные и институциональные условия ведения экономической деятельности в России стали таковы, что для лиц с высоким уровнем доходов в условиях прогрессивной шкалы стало намного выгодней уклоняться от налогообложения. Способами уклонения можно назвать трансформацию заработной платы в проценты по вкладам и страховые выплаты, маскировку доходов под корпоративные издержки, осуществление оплаты труда неучтенными наличными деньгами и др. В результате, подоходное налогообложение начало носить регрессивный характер при прогрессивных налоговых ставках.

В качестве решения проблемы был выбран способ пропорционального налогообложения доходов физических лиц по единой 13% ставке, т.е. отказ от прогрессивного налогообложения.

В настоящее время ведутся дискуссии о целесообразности пропорционального налогообложения при данном уровне дифференциации доходов населения. И, несмотря на множество рекомендаций об изменении шкалы подоходного налога, правительство считает, что НДФЛ в целом оправдал себя и не требует серьезных изменений.

Представляется интересным проанализировать результаты данной реформы. Динамика доли НДФЛ в ВВП на основе данных Росстата представлена в таблице 16.

Таблица 16 – Динамика доли НДФЛ в ВВП и во всех налоговых поступлениях

Показатель |

1994 |

1995 |

1996 |

1997 |

1998 |

2000 |

2001 |

2002 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

НДФЛ (% от ВВП) |

3,0 |

2,3 |

2,6 |

2,9 |

2,7 |

2,4 |

3,4 |

3,3 |

3,4 |

3,3 |

3,5 |

3,8 |

4,0 |

4,26 |

В процентном отношении к ВВП рост НДФЛ наблюдался лишь до 2004 г. включительно, после чего последовало некоторое снижение доли поступлений в ВВП. По итогам 2009 г. поступления данного налога в процентном отношении к ВВП вновь выросли и составили 4,26%. Можно заметить, что в 2001 г. в результате проведенной реформы был зафиксирован рост налоговых поступлений. Одним из факторов роста является то, что до реформирования налог уплачивался по ставке 12%, поэтому ее увеличение на 1 процентный пункт при предположении о неизменности налоговой базы или ее расширении привело к заметному росту поступлений (по различным оценкам, приблизительно на 0,1% ВВП) даже, несмотря на снижение предельной ставки налога для той части населения, которая платила налог по более высокой ставке (снижение поступлений приблизительно на 0,05% ВВП). Кроме того, по оценкам аналитиков, около 0,2% ВВП роста поступлений подоходного налога было обусловлено расширением налоговой базы. Последующий рост был обусловлен общим ростом доходов населения вследствие роста экономики, а также их частичной легализации. Таким образом, с нашей точки зрения введение пропорциональной шкалы не привело к желаемым результатам по легализации доходов, а только лишь усилило и обострило дифференциацию населения по уровню доходов.

Подоходный налог с населения – важнейший источник доходов развитых государств, он дает до четверти всех поступлений. В России подавляющая часть населения, выплачивающего налоги, настолько бедна, что рассчитывать на быстрое расширение базы личного подоходного налога не приходится. Чтобы изменить налоговую структуру, необходимо повысить благосостояние основной массы населения. В то же время существующая сегодня глубокая пропасть между максимальными и минимальными доходами в России.

Трансфертные платежи. Социальные трансферты в денежной форме отражены в Системе национальных счетов (СНС) в счете вторичного распределения доходов сектора «Домашние хозяйства» (ДХ).

Социальные трансферты в денежной форме только в 2002 г. были чуть больше 10 % ВВП, а в остальные периоды имели меньшее значение.

Конечное распределение. Социальные трансферты в натуральной форме предоставляются ДХ сектором Органы государственного управления (ОГУ) и Некоммерческими организациями (НКО), обслуживающими домашние хозяйства.

Таблица 17 – Социальные трансферты в натуральной форме

Показатель |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

Социальные трансферты в натуральной форме, % к ВВП |

7,1 |

7,78 |

9,1 |

8,83 |

8,26 |

8,32 |

8,43 |

8,58 |

8,89 |

10,4 |

Проанализируем показатели дифференциации денежных доходов населения в Российской Федерации (таблица 18).

Таблица 18 – Динамика коэффициента фондов и коэффициента Джини в РФ

Показатель |

1991 |

1994 |

1997 |

2001 |

2003 |

2004 |

2005 |

2006 |

2007 |

2009 |

2010 |

Коэффициент фондов (раз) |

4,5 |

15,1 |

13,5 |

14,0 |

14,5 |

15,2 |

14,9 |

16,0 |

16,8 |

16,7 |

16,5 |

Коэффициент Джини |

0,260 |

0,409 |

0,381 |

0,397 |

0,403 |

0,409 |

0,406 |

0,416 |

0,423 |

0,422 |

0,420 |

Коэффициент фондов увеличился согласно официальной статистике в 1991–2010 гг. в 3,73 раза, а коэффициент Джини – с 0,26 до 0,420. Исследование дифференциации доходов населения значительно усложняется по причине того, что «Распределение населения по величине среднедушевых денежных доходов» представляет адекватную группировку населения по доходам только до величины дохода 25000 руб. (с 2006 г., а ранее – до 12000 руб.). В последний интервал «свыше 25000 руб.» попадают люди с доходом чуть выше среднего (в декабре 2008 г. средний денежный доход составил 20586,9 руб.) и люди, имеющие ежемесячные денежные доходы в несколько миллионов рублей и выше.

Динамика изменения этих показателей и составленные нами в параграфе 2.3 прогнозы показывают, что политика, меры принимаемые правительством, не являются эффективным инструментом регулирования чрезмерного неравенства доходов в обществе. Нужно менять взятый курс, пока ситуация не зашла слишком далеко.

В современной научной литературе активно ведется дискуссия по проблеме эффективности экономической, социальной политики и её измерения. Для оценки эффекта от использования того или иного инструмента вполне достаточно посмотреть достижение целей проведения социальной политики, направленной на регулирование доходов населения.

При анализе документов Правительства РФ становится видно, что современная социальная политика в области регулирования доходов направлена на «подтягивание» самых беднейших слоев населения до уровня бедных и игнорирует проблему дифференциации доходов населения. Целевые показатели, отраженные в «Основных направлениях деятельности правительства РФ на период до 2012 года» приведены в таблице 19.

Таблица 19 – Целевые показатели

Показатель |

Значение показателя в 2008 г. |

Целевое значение показателя в 2012 г. |

Рост реальных располагаемых доходов населения по отношению к уровню 2008 г., процентов (не менее) |

100 |

139 |

Доля населения с доходами ниже прожиточного минимума, процентов (не более) |

13,1 |

10 |

Соотношение уровня трудовой пенсии и прожиточного минимума пенсионера, раз |

1,17 |

1,96 |

В программе антикризисных мер правительства РФ на 2009 г. отмечаются следующие задачи: «Сокращение дифференциации по уровню доходов, включая уменьшение разрыва по уровню жизни работающего и нетрудоспособного населения. Последовательная политика адресной социальной поддержки малообеспеченных слоев населения, борьбы с бедностью, формирования и реализации эффективной политики занятости». Однако никакие целевые индикаторы по снижению коэффициента фондов или коэффициента Джини не указываются3.

Более того, премьер-министр РФ В.В. Путин высказался против возврата к дифференцированной шкале подоходного налога с физических лиц, выступая перед депутатами Госдумы 06.04.2009 г. с первым отчетом о работе правительства. Премьер отметил, что за восемь лет после введения плоской шкалы поступления по этому налогу выросли в 12 раз и сегодня эти доходы бюджета превышают сборы по НДС4.

Однако данные Росстата по удельному весу налогов в общем объеме доходов консолидированного бюджета, представленные в таблице 15, показывают, что НДФЛ увеличился в 9,5 раз в номинальном исчислении, а его доля в консолидированном бюджете возросла всего на 2,1 процентных пункта. Доля НДС, снизившись на 8,5 процентных пункта, все равно превышает поступления от НДФЛ.

Таблица 20 – Удельный вес налогов в объеме доходов консолидированного бюджета

Показатель |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

2006 |

2007 |

2008 |

2009 |

Доходы консо-лидированного бюджета (млрд. руб.) |

2098 |

2683 |

3519 |

4139 |

5430 |

8580 |

10626 |

13368 |

16003 |

13600 |

НДФЛ (млрд. руб.) |

174,1 |

254,9 |

358,9 |

455,2 |

575,6 |

703,5 |

935,1 |

1270 |

1664,3 |

1665,8 |

Доля НДФЛ |

8,3 |

9,5 |

10,2 |

11 |

10,6 |

8,2 |

8,8 |

9,5 |

10,4 |

12,25 |

Доля НДС |

21,8 |

23,8 |

21,4 |

21,3 |

19,7 |

17,2 |

14,2 |

16,9 |

13,3 |

15,1 |

Можно сделать вывод, что на современном этапе развития России политика по регулированию доходов населения государством проводится только в области сокращения бедности, в связи с чем, активно используется такой инструмент, как минимальная заработная плата. Политика по снижению дифференциации доходов не проводится, инструменты для достижения этой цели не используются. До сих пор окончательно не определена доктрина устройства социальной сферы. Самоустранение государства из сферы регулирования дифференциации доходов населения приводит к нестабильности, очень высокой волатильности оплаты равнозначного труда. И, как следствие, происходит все большая поляризация общества, усиливается социальная напряженность, а, следовательно, снижается качество социальной сферы – важнейшего компонента качества жизни в стране.

1Федеральная Служба Государственной статистики Российской Федерации. – URL: [http://www.gks.ru 10.06.2010]

2Стукаленко Е. А. Государственное регулирование доходов населения / Качество жизни населения в России и ее регионах: кол. монография / под ред. С. В. Кущенко, Г. П. Литвинцевой, Л. А. Осьмук. – Новосибирск: Изд-во НГТУ, 2009. – С. 71 – 94.

3Программа антикризисных мер Правительства Российской Федерации на 2009 год // Российская газета. – 2009. – URL: [http://www.rg.ru/2009/03/20/programma-antikrisis-dok.html 23.05.2010]

4Путин против возврата к прогрессивной шкале подоходного налога. Риановости. – URL: [http://www.rian.ru/economy/20090406/167214580.html 27.05.2010]